Hiện tại, hầu hết ngân hàng đều tăng lãi suất huy động tiền gửi nhằm huy động nguồn tiền nhàn rỗi trong dân cư để chuẩn bị nguồn lực cho năm tài chính mới 2017.

So với những ngân hàng có quy mô lớn trong hệ thống như Vietcombank, VietinBank và BIDV… các đơn vị vừa và nhỏ như VPBank, OCB, Vietcapital Bank, NCB… có mức lãi suất tiền gửi cao hơn rất nhiều.

|

| Ở kỳ hạn 36 tháng, VPBank là ngân hàng có mức lãi suất cao nhất lên tới 7,7%/năm với điều kiện gửi từ 5 tỷ trở lên. Ảnh: Hoàng Hà. |

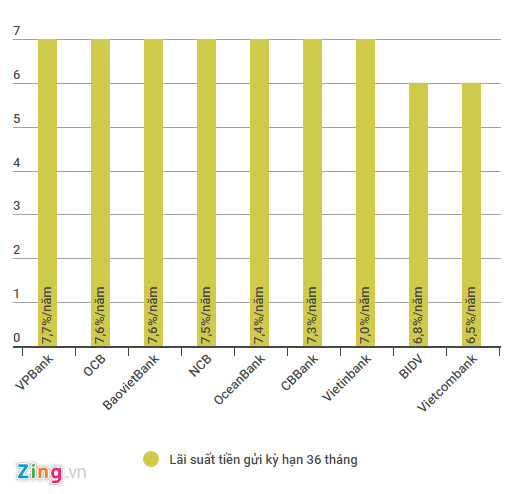

Kỳ hạn dài trên 36 tháng

Với gói kỳ hạn trên 36 tháng, các ngân hàng lớn trong hệ thống đều niêm yết mức lãi suất không quá cao.

Cùng thuộc nhóm ngân hàng quốc doanh tuy nhiên Vietcombank, VietinBank và BIDV chỉ niêm yết lãi suất tiền gửi dao động 6,5-7%/năm. Trong khi đó, nhóm ngân hàng 100% vốn Nhà nước gồm OceanBank, CBBank và GPBank áp dụng mức lãi suất với kỳ hạn này lên tới 7,3-7,4%/năm.

Ở kỳ hạn 36 tháng, VPBank là ngân hàng có mức lãi suất cao nhất lên tới 7,7%/năm với điều kiện gửi từ 5 tỷ trở lên. Không quy định lãi suất theo khối lượng tiền gửi, NCB cũng niêm yết lãi suất huy động lên tới 7,5%/năm. Ngân hàng OCB, Bảo Việt cùng có mức lãi suất tiền gửi 7,6%/năm.

|

| VPBank là ngân hàng có mức lãi suất tiền gửi kỳ hạn 36 tháng trở lên cao nhất hiện nay. Đồ hoạ: Quang Thắng. |

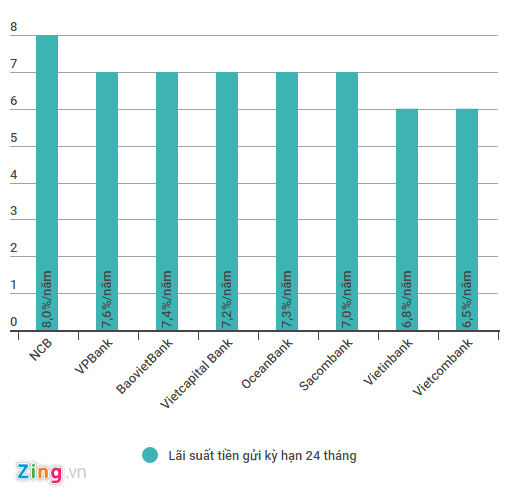

Kỳ hạn trên 24 tháng

Hiện nay, ngân hàng có mức lãi suất huy động cao nhất ở kỳ hạn 24 tháng là NCB với mức áp dụng lên tới 8%/năm.

|

So với hơn một tháng trước, lãi suất huy động của các ngân hàng hiện nay đã giảm khá nhiều.

Cụ thể, lãi huy động tháng 11/2016 của các ngân hàng thương mại cổ phần cao nhất lên tới 8,2%/năm cho kỳ hạn 36 tháng.

Những kỳ hạn thấp hơn như 12, 24 tháng cũng không thiếu những ngân hàng đưa ra lãi suất huy động lên tới 7,7-7,8%/năm.

NCB cũng là ngân hàng có lãi suất tiền gửi với các gói trung hạn rất cao, lãi suất gói 30 tháng cũng lên tới 7,5%/năm.

|

Nhiều ngân hàng như VPBank, Vietcapital Bank, Bảo Việt... có lãi suất huy động ở kỳ hạn này đều cao trên 7,2%/năm.

Trong khi đó, các ngân hàng thuộc top đầu đều niêm yết mức lãi suất tiền gửi thấp hơn nhiều so với mặt bằng chung của hệ thống.

Tại VietinBank, BIDV, Techcombank, Sacombank…, lãi suất tiền gửi kỳ hạn 2 năm đều dưới 7%/năm. Thậm chí, mức niêm yết tại Vietcombank và ACB chỉ là 6,5%/năm.

|

| Lãi suất tiền gửi với kỳ hạn 24 tháng tại một số ngân hàng hiện nay. Đồ hoạ: Quang Thắng |

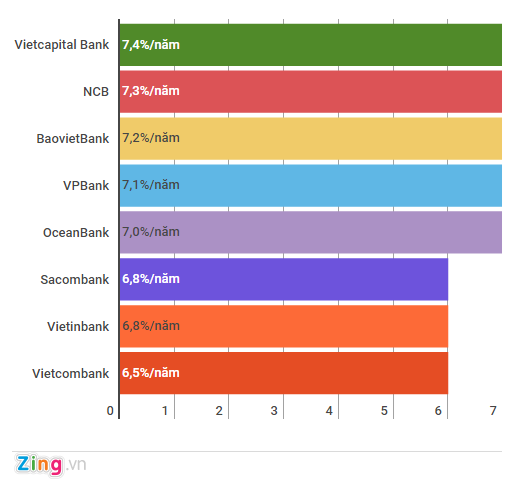

Kỳ hạn trên 12 tháng

Gói kỳ hạn trên 12 tháng thuộc nhóm tiền gửi trung hạn. Ở kỳ hạn này, các ngân hàng cỡ nhỏ niêm yết mức lãi suất dao động quanh mức 7,2%/năm.

Riêng ở mức tiền gửi với kỳ hạn 18 tháng, lãi suất huy động tại NCB lên tới 7,8%/năm. Trong khi đó, các ngân hàng top đầu chỉ đưa ra mức lãi suất xấp xỉ 6,5%/năm với những gói kỳ hạn trên 12 tháng.

|

| Biểu lãi suất tiền gửi một số ngân hàng với gói kỳ hạn 12 tháng. Đồ hoạ: Quang Thắng. |

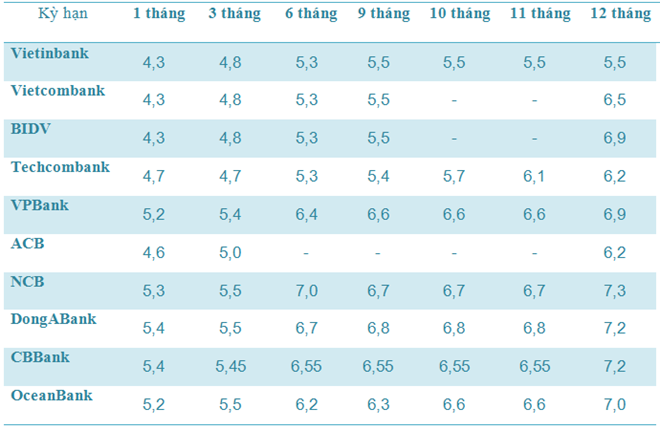

Ngắn hạn 1, 3, 6 tháng

Lãi suất huy động giữa các ngân hàng không chỉ chênh lệch rõ ràng ở các gói kỳ hạn dài mà xảy ra ở cả các gói kỳ hạn ngắn dưới 12 tháng.

NCB là ngân hàng có mức lãi suất huy động kỳ hạn 12 tháng cao nhất ở mức 7,3%/năm. Trong khi đó, mức lãi suất VietinBank đưa ra cho gói kỳ hạn này chỉ là 5,5%/năm.

|

| Biểu lãi suất kỳ hạn dưới 12 tháng của một số ngân hàng. Nguồn: NHTM. |

Lãi suất thay đổi theo thời vụ

Trao đổi với Zing.vn, ông Cao Sỹ Kiêm – nguyên Thống đốc Ngân hàng Nhà nước cho biết các ngân hàng thường có xu hướng tăng lãi suất tiền gửi vào đầu và cuối năm mới nhằm chuẩn bị nguồn vốn cho năm tài chính tiếp theo.

Theo ông, nền kinh tế Việt Nam hiện nay có tính thời vụ. Quý IV là thời điểm các doanh nghiệp tập trung sản xuất để hoàn thành kế hoạch. Thời điểm này, nhu cầu hàng hoá cung cấp cho Tết Nguyên đán và năm sau cũng rất cao. Điều này đòi hỏi nguồn vốn cung ứng nhiều hơn.

"Vì vậy, các ngân hàng phải tăng lãi suất để huy động vốn từ dân cư đáp ứng nhu cầu vay vốn tăng mạnh của các doanh nghiệp sản xuất", ông Kiêm cho biết.

Thông thường, các ngân hàng sẽ nâng lãi suất huy động vào đầu quý I và cuối quý IV hàng năm, và giảm vào quý II, III. Căn cứ vào đó, người dân có thể điều chỉnh mức tiền gửi phù hợp để có lợi ích tốt nhất.

"Các ngân hàng lớn có tính hiệu quả, doanh số cho vay và mức tín nhiệm cao nên lãi suất không cần quá cao vẫn có thể thu hút được nguồn vốn. Các ngân hàng nhỏ tín nhiệm còn thấp nên buộc phải đưa ra mức lãi suất nhỉnh hơn mới có thể cạnh tranh với các ngân hàng lớn", ông Kiêm chia sẻ thêm.

Theo Quang Thắng/zing